La manufactura ha dado un especial dinamismo al movimiento de carga en la economía. Se trata de un motor que hasta el primer trimestre del año operaba a niveles máximos en su capacidad de planta instalada, y sus expectativas están alimentadas por el nearshoring.

Una relocalización de la manufactura, bien aprovechada, podría llevar al Producto Interno Bruto (PIB) nacional a aumentar a tasas anuales de 3.5% en los próximos años, según especialistas. Esto implica un saludable ritmo de crecimiento de 6.0% para el PIB del autotransporte de carga.

Te puede interesar: Así aprovecha Traxión las oportunidades del nearshoring para transporte de carga

Manufactura, imán de IED

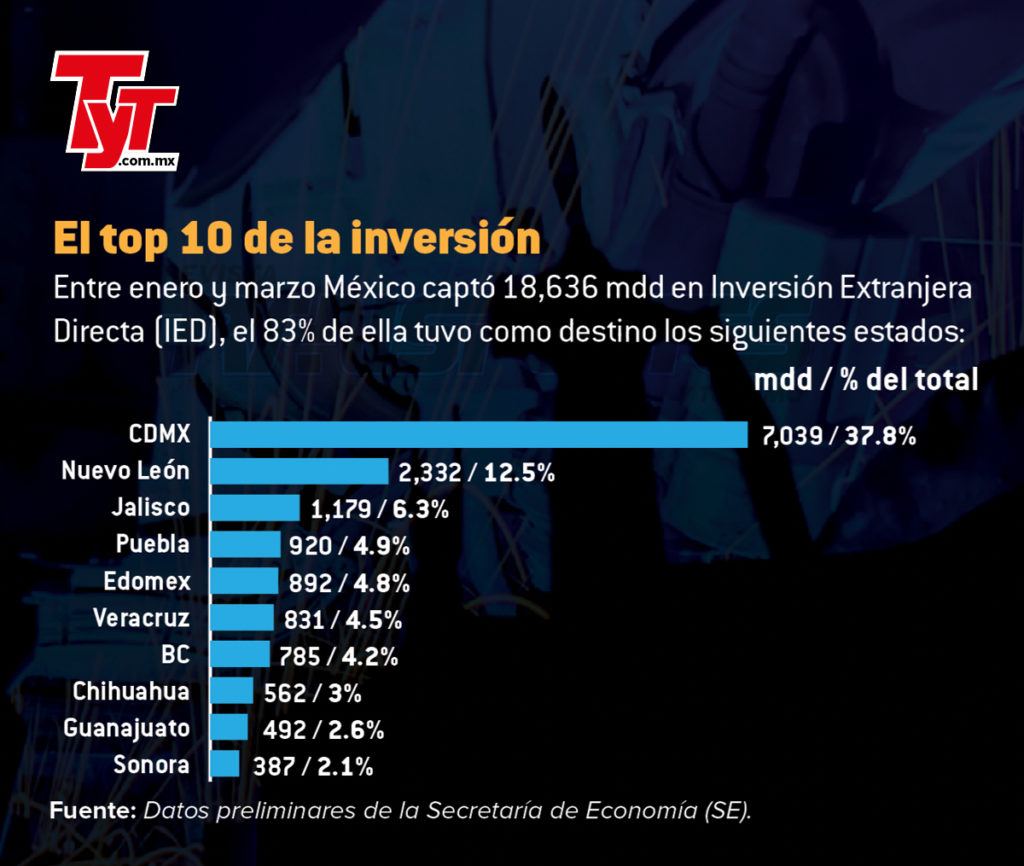

Entre enero y marzo de 2023, la manufactura atrajo 9,926 mdd en Inversión Extranjera Directa (IED), es decir, 53% del total registrado por la Secretaría de Economía (SE), de acuerdo con cifras preliminares.

Dentro de este subsector de la industria, las inversiones que muestran mayor fluidez son aquellas destinadas a la fabricación de equipo de transporte, la industria química, la alimentaria y la fabricación de equipo de computación y generación de energía eléctrica.

La Ciudad de México lidera la atracción de IED, con un total de 7,039 mdd; sin embargo, las inversiones están representadas en su mayoría por los servicios de la banca.

En lo que respecta a manufactura, en el primer cuarto del año arribaron a Nuevo León 2,332 mdd de la mano de empresas como Ternium, Whirlpool y Heineken; Jalisco, con 1,179 millones por parte de Continental, Flextronics y Diageo, por mencionar algunas.

En el mismo lapso, Puebla reportó una inversión de 920 mdd, inyectados por Audi y Volkswagen, principalmente; el Estado de México, recibió 892 mdd por parte de las industrias automotriz y farmacéutica.

En total, México recibió 18,636 mdd en IED, 48.5% más respecto al primer trimestre de 2022, cuando el arribo de inversión fue estimado en 12,553 millones, sin tomar en cuenta los ingresos excedentes. Aquí se deja ver la fuerza de la relocalización de la industria.

Una manufactura fuerte, con riesgos

De fondo, esta industria mantiene una operación nunca antes vista, en niveles máximos, favorecida por distintos factores como la “guerra comercial” entre China y Estados Unidos, los costos logísticos –que ya viven un periodo de ajuste–, los tiempos de entrega y, claro, la relocalización de la producción para estar más cerca del mercado final.

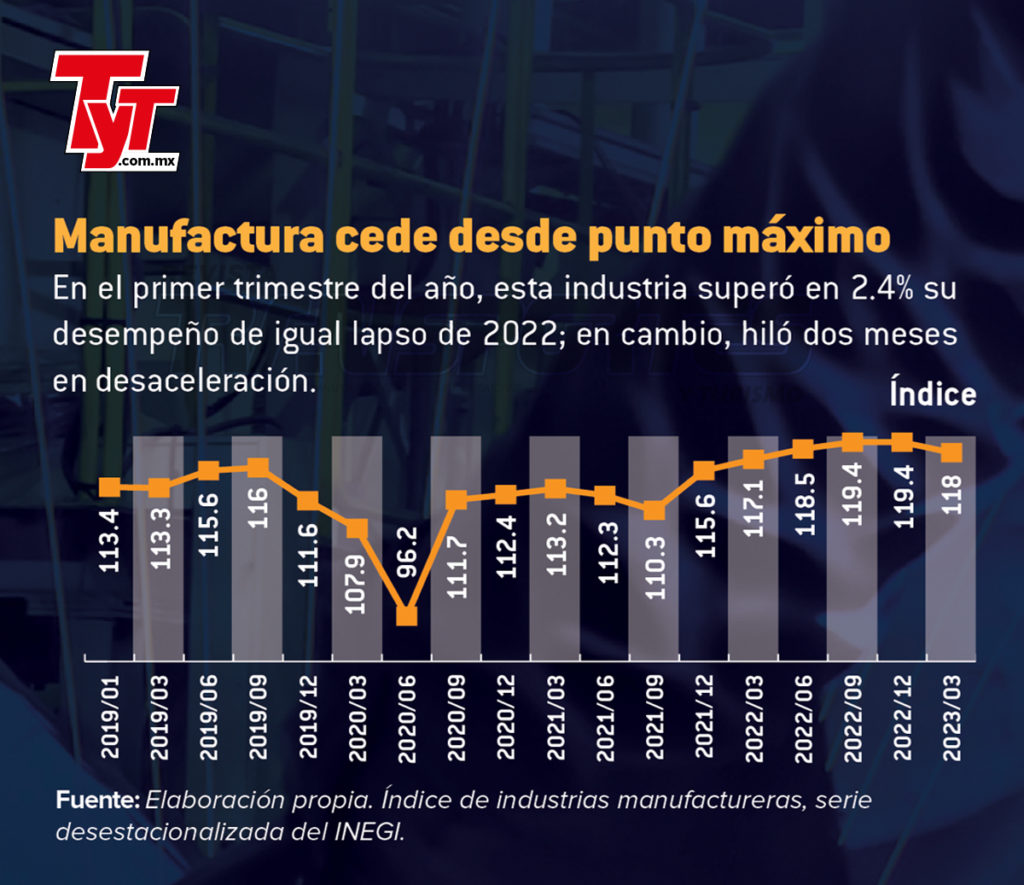

Al primer trimestre del año, el desempeño de la manufactura superó en 4.9% al de 2019 y mostró un crecimiento anual de 2.4 por ciento, de acuerdo con la serie desestacionalizada del indicador de la Actividad Industrial del Instituto Nacional de Estadística y Geografía (Inegi).

Si bien la manufactura mostró una desaceleración mensual en febrero y marzo de este año, como resultado de un debilitamiento global de la industria y las crecientes señales de una recesión en la economía de Estados Unidos, el subsector es un potente motor que se mantiene en pie y nutre la demanda del autotransporte de carga.

De hecho, las actividades que muestran mayor potencial frente al primer trimestre de 2022 son: la producción de equipo de computación, componentes y accesorios electrónicos, con un crecimiento de 8.4 por ciento; seguido por la fabricación de equipo de transporte, con una variación anual de 8.1 por ciento; y la de maquinaria y equipo, con 5.6% anual.

Las estrellas del nearshoring

Nuevo León y Jalisco, dos de los cinco estados donde se ubica la manufactura que mayor valor aporta por su producción, son también dos destacados receptores de inversión. El año pasado representaron 25.7% del total de IED arribada al país, de acuerdo con cifras de la SE.

El comportamiento observado entre enero y marzo muestra que se mantienen fuertes, con la atracción de 18.8% del total de IED; en el caso de Nuevo León, donde además Tesla llegará para impulsar todo un ecosistema de vehículos eléctricos, el arribo de dólares incrementó 111% en este primer cuarto de año.

Desde la perspectiva de Banco BASE, Jalisco se ha convertido en el competidor directo de China en el mercado estadounidense, ya que entre sus exportaciones más dinámicas está la fabricación de equipo de comunicación y de cómputo, segmentos en los que también destaca el gigante asiático, que ha perdido terreno.

En cuanto a las exportaciones, Gabriela Siller, Directora de Banco BASE, expuso: “A pesar de la apreciación significativa del peso (que vuelve más cara la mercancía enviada al exterior), no se han visto afectadas las exportaciones, más bien se han beneficiado de la capacidad instalada en el país”.

La expectativa es que las exportaciones mexicanas crezcan 6% este año, es decir, que se mantengan en niveles máximos históricos, claro, frente a una economía estadounidense resiliente y con una industria automotriz.

Nearshoring de largo plazo

Expertos coinciden en que la llegada de nuevas inversiones, producto del nearshoring, podría extenderse hasta cinco años, alimentada por las reglas del T-MEC, la competitividad de los precios logísticos del transporte y la cercanía de México con sus socios comerciales de la región.

Siller Pagaza estimó que, de mejorar las políticas económicas para atraer inversión a México, incrementar la certidumbre para hacer negocios, acatar el Estado de Derecho y reducir la inseguridad que prevalece en territorio nacional, las exportaciones del país podrían retomar un crecimiento a doble dígito e, incluso, podrían duplicarse en los próximos ocho años.

En sí, un nearshoring con condiciones para elegir a México, llevaría al PIB nacional a crecer 3.5% a tasas anuales.

Esto significa que el autotransporte de carga podría experimentar incrementos anuales promedio de 6.0 por ciento, favorecido por la relocalización de la manufactura, a lo que se suma la demanda interna proveniente del consumo de los mexicanos.

Te invitamos a escuchar el nuevo episodio de nuestro podcast Ruta TyT: